A股可以(yǐ)預測嗎?

業內(nèi)人士從曆史經驗中發現了一(yī)條“神秘”的規律:

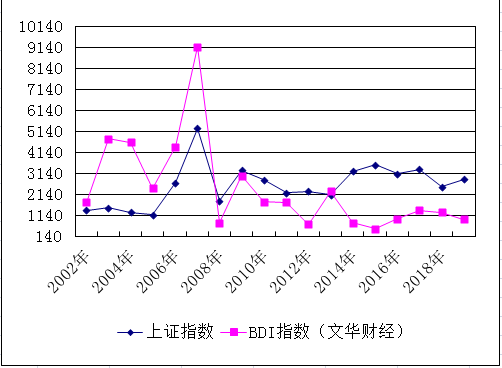

BDI指數(波羅的海幹(gàn)散貨運價(jià)指數)與A股走勢間存在明顯的正相關關係,兩者多次出現(xiàn)驚人的同步行情。每當BDI指數漲幅達到4倍以上的時候,通常意味著A股拐點臨近。

分析人士指出,在A股曆史上的幾輪牛市(shì)中,BDI指數的同期漲幅均為4倍左右(yòu)。今年以來,BDI指數的反彈幅度一度接近翻倍。在BDI指數反轉向上(shàng)可期的背景下,A股牛市(shì)行情或將走得更遠。

BDI指數與(yǔ)A股行情“神同步”

如果從年內(nèi)低點2440.91點算起(qǐ)的話,截至今日收盤,上證指數累計漲幅為16.8%,期間最高漲幅(fú)達34.72%。晚於A股啟動反彈的BDI指數,自2月中旬低點以來漲幅約58%,期間(jiān)最高漲幅近一倍。

有研究(jiū)顯示,BDI指數(shù)與上證指數的相關係數高達0.84,高於其與A股航運龍頭股價格走勢的相關係(xì)數,且二(èr)者大漲大跌的(de)時間拐點存在(zài)高度重(chóng)合。

業內人士表示,回顧以往(wǎng)BDI指數牛市期間的A股走勢不(bú)難發現,二者存在高度(dù)的正相關關係。

例如,在2005年7月(yuè)至2007年10月,BDI指數從低點1800點附近一路反彈至11793點,漲幅高達555%。幾乎同期,上證指數從1004點附近一路持續上漲至6124點附近,漲幅達(dá)510%。

此後,BDI指數和A股走勢又多次出現驚人的(de)同步行情。例如,2008年11月前後,BDI指數與上證(zhèng)指數幾(jǐ)乎再度同步觸底,並分別於2009年11月和2009年8月見頂。

不僅是(shì)上漲“神同步”,二者就連下跌的姿勢都是一樣的。據業內人士(shì)觀察,在2007年年(nián)底至2008年年底這一年時(shí)間(jiān)內,BDI指數與A股均出現了大幅下挫,A股跌幅達67%,BDI指數則跌去了90%。

“二者唯一一次明顯的背離(lí)出現在2014-2015年。當A股從2014年年(nián)初(chū)的2000點(diǎn)附近大漲(zhǎng)至2015年年中的(de)4986點高(gāo)點時,BDI指數卻未能走(zǒu)出(chū)2013年12月之後的下跌通道(dào),並‘執意’向下墜落(luò)至2016年2月的300點之下,創下22年來曆史最低點。”業內人士表示,這也是二者在2005年以來最明(míng)顯的背離。

這一次,二者似乎又奏響了歡(huān)樂的“攜手”上漲序(xù)曲。今年年初以來,A股最高漲(zhǎng)幅超過三成。與此同時,從今年2月(yuè)595點的低點(diǎn)算起,BDI指數已經(jīng)反彈了近六成。

二者同步上漲行情能夠(gòu)走多遠,目前尚不得而知,但業內人(rén)士從以往行(háng)情中發現:每當BDI指數漲幅達到4倍以上的時候,通常意(yì)味著A股拐點臨近。

緣何(hé)成為A股“晴雨表”

BDI指數與A股走勢的“神同步”背後(hòu),究竟是什麽原因?

從BDI指數本身來看,其主要反映全球鐵礦石(shí)、煤炭等大宗散貨運價,是全球工業生產需求的重要風向標,也被市場廣泛認可為全球經(jīng)濟的“晴雨表”。

“BDI指數是全(quán)球經濟的縮影。全球經濟過熱期間,初級商品(pǐn)市(shì)場的(de)需求增加,BDI指數也相應上漲。BDI指數與美元指數負相關。美元走弱一般意味(wèi)著新興國家經濟強於美國(guó)經濟,而新興國家經濟由投資驅動,這將帶動鐵礦石需求,BDI指數於(yú)是走高。BDI指數與美國(guó)股市走勢正相關。理(lǐ)由與美元指數相同。”長江(jiāng)證券研究指出(chū)。

從A股來看,業內分析人士(shì)指出,這主(zhǔ)要是由中國經濟結構中“三駕馬車”決定(dìng)的。前期我國投資及出口在經濟中貢獻較多、比重較大,對BDI指數走(zǒu)勢存在拉動作用。與此同時,國內地產經濟的繁榮也一度帶動鐵礦石等大宗(zōng)商品的大量進口,這些因素一方麵對國內股市信心存在支撐,另一方麵對BDI指數也是提振(zhèn)因素。

“近年來,國內經濟結構調整逐漸深化,A股也將對此重大因素進行反應。在(zài)此期間,與中國第二產業高度相關的BDI指數(shù)與A股相關性也出現了一定弱化。”上述分析人士表示,但這並不代表BDI就和A股(gǔ)就完全脫鉤了。

長江證券研究認為,BDI指數變化主要由運輸(shū)需求主導,和經濟景氣度密切相關,在傳(chuán)統經濟周期下(xià),BDI指數(shù)走(zǒu)勢往往和全球經濟景氣呈(chéng)現出(chū)很(hěn)高的相關性。我國已成為大宗幹散貨的主要需求國,BDI指數更多地反映國內經(jīng)濟景氣。作為全球製造業中心,我國對大宗原料(liào)的海運進口需求不斷(duàn)增(zēng)長,鐵礦石海運進口(kǒu)量占全球比重已超過70%。近年來,BDI指數與(yǔ)國內宏觀(guān)經濟指標互相印證。例如,製造業PMI對BDI指數走勢具有一定(dìng)的弱領先性;工業生產、房地產投資等需求變(biàn)動(dòng),在BDI指(zhǐ)數走勢中也有明顯的體現(xiàn)。

BDI指數反轉(zhuǎn)行情可期

所以(yǐ),現在我們最關心的問題是——BDI指數(shù)運行到了什麽階段?

“四季度通常是(shì)航運旺季,但去年8月至今(jīn)年2月,BDI指數卻逆季節性(xìng)回(huí)落,跌幅超過60%。同時,CDFI、CCBFI等國內散(sàn)運指(zhǐ)數去年三季(jì)度以來也趨於下行。主要貨運指標的同步走弱,與國內景(jǐng)氣變化高度(dù)一致,反映我國經濟下行壓力仍在(zài)持續釋放的過程中。”長江(jiāng)證券研究分(fèn)析。

不過,自(zì)今年2月以來,BDI指數止跌企穩並大幅反彈,從側麵印證了今年以來國內(nèi)宏觀(guān)數據反(fǎn)映的經濟(jì)見底預期。

對於後市,部分(fèn)機構指出,看好油運複蘇及(jí)下半年旺季行情。興業證券研究指(zhǐ)出,美國原油出口增長有望支撐原油運輸需求,2020年初IMO“限硫令”生效,屆時(shí)有望加速老舊船舶淘汰。油運行業2016年至2018年上半年處於下行周期,2018年三(sān)季度開始出現回暖跡象,油運市場已經進入複蘇周期(qī),繼續看好市(shì)場回暖趨勢。

該機構分析,一般三季度是油運淡季,同時2019年是未來三年(含2019)新(xīn)船交付壓力最大的一年,市場運(yùn)價承壓(yā),不過美國原油管道有望在2019年下半年開始陸續大規模投產(chǎn),屆時美國原油出口有望放量,而(ér)四(sì)季度又(yòu)是傳統旺季,同時美國取消對伊朗原(yuán)油(yóu)出口豁免,後續(xù)其他產油國可能有(yǒu)一定程度(dù)增產,利好油運需求,投資者可擇機布局相關航運個股。

防爆電話機、消防電話機:昆侖KNZD-65, 昆侖KNSP-01,昆侖KNSP-22等等。

有(yǒu)主機(jī)呼叫係(xì)統:KNPA-7石油化(huà)工作業區電話廣播視屏遠程控製係(xì)統。

KNPA5無主機呼叫係統:無主(zhǔ)機呼叫係統核電、陸上、海上平台(tái)應用等等(děng)。

解決方案:地(dì)鐵、高鐵、核電、石油(yóu)化工等解決方案

昆侖科技(jì)綜合管廊通信係統解決(jué)方案;昆侖科技(jì)綜合管廊管(guǎn)道通(tōng)信係統解決方案(àn)

詳細的產品信息敬請關注公(gōng)司官網(wǎng):http://www.koontech.com/cn/Index.htm